При заполнении платежных поручений на уплату налогов и страховых взносов компании нередко допускают ошибки.

Ошибки в платежном поручении на перечисление налога, в результате которых деньги в бюджет не поступили

Когда налог придется перечислить заново

Налог не считается уплаченным, если в платежном поручении налогоплательщик неправильно указал номер счета Федерального казначейства и наименование банка получателя (подп. 4 п. 4 ст. 45 НК РФ). В этом случае налогоплательщику придется повторно заплатить налог (письма ФНС России от 06.09.13 № ЗН-3-1/3228 и от 12.09.11 № ЗН-4-1/14772@). Указав в платежном поручении правильные реквизиты получателя платежа (номер счета УФК, ИФНС России) и правильное наименования банка, в котором открыт счет УФК. При этом проверяющие могут начислить пени (ст. 75 НК РФ) и привлечь к ответственности за неуплату налога (ст. 122 и 123 НК РФ).

Поскольку деньги все же поступили в бюджет, то некоторые суды приходят к выводу о том, что налоговый платеж считается уплаченным. Ошибка в номере счета УФК еще не означает, что налог не уплачен (постановление ФАС Московского округа от 03.04.12 № А40-42830/11-99-19).

Иногда налог может не поступить в бюджет по вине банка. Например, если кредитное учреждение допустило ошибку при формировании реквизитов платежного поручения (наименование и номер счета получателя платежа). В этом случае компания вправе обратиться с исковым заявлением в судебные органы о возмещении банком причиненного ущерба (абз. 9 ст. 12 и ст. 15 ГК РФ). Поскольку обязанность по уплате налога признают неисполненной.

Инспекция может начислить пени (письмо ФНС России от 02.09.2013 № ЗН-2-1/595@). Ведь налоговый орган пересчитывает пени в том случае, если обязанность по уплате налогов (сборов) исполнена. Пункт 7 статьи 45 НК РФ не содержит положений, позволяющих инспекторам осуществить уточнение реквизитов счета Федерального казначейства и при этом пересчитать пени.

Как вернуть налог, если в платежном поручении допущена ошибка

Если компания допустила ошибку в счете УФК или в наименовании банка получателя, то уточнить платеж не получится. Поскольку налог не считается уплаченным (подп. 4 п. 4 и абз. 2 п. 7 ст. 45 НК РФ). Если платеж не исполнен, то за возвратом перечисленной суммы налога нужно обратиться в банк. Если деньги списаны с расчетного счета, но на счет Федерального казначейства нужного региона так и не поступили, налог можно вернуть в порядке статьи 78 НК РФ.

За возвратом нужно обратиться в налоговую инспекцию по месту своего учета. Как правило, в этом случае деньги поступают на счет казначейства другого субъекта РФ. Чтобы вернуть налог, нужно подать заявление (приложение № 8 к приказу ФНС России от 03.03.15 № ММВ-7-8/90@ «Об утверждении форм документов, используемых налоговыми органами при осуществлении зачета и возврата сумм излишне уплаченных налогов, сборов, пеней, штрафов»).

В течение 10 дней со дня получения указанного заявления инспекция обратится в УФНС России по месту зачисления платежа. К обращению контролеры должны приложить копию заявления налогоплательщика о возврате платежа.

Не позднее следующего рабочего дня УФНС России перешлет эти документы в региональное управление казначейства. После чего региональное УФК перечислит налогоплательщику ошибочный платеж. И в течение трех рабочих дней известит об этом инспекцию, в которой зарегистрирована компания (письма Минфина России от 02.11.11 № 02-04-10/4819 и от 10.08.11 № 02-04-09/3641).

Ошибки в платежках на уплату налога, несмотря на которые деньги в бюджет поступили

Когда налоговый платеж можно уточнить

Приложение № 1 к Положению о правилах осуществления перевода денежных средств (утв. Банком России от 19.06.12 № 383-П) содержит перечень и описание реквизитов платежного поручения. Итак, если ошибки допущены в реквизитах «Банк получателя» (поле 13) и «Счет получателя» (поле 17), налог придется перечислить еще раз.

Если ошибки допущены в других реквизитах, то платеж можно уточнить. Например, если налогоплательщик неверно указал статус, ИНН и КПП плательщика (поля 101, 60 и 102), ИНН и КПП получателя (поля 61 и 103), КБК (поле 104), ОКТМО (поле 105), период, за который уплачивается налог или авансовый платеж по нему (поле 107), назначение платежа (поле 24) и т. д. Полный перечень ошибок в платежках, которые можно исправить, приведен в пункте 7 статьи 45 НК РФ и в приложении № 2 к приказу ФНС России от 02.04.07 № ММ-3-10/187.

Как оформить заявление на уточнение налогового платежа

Чтобы уточнить реквизиты в платежном поручении на перечисление налога, нужно подать заявление в инспекцию в произвольной форме (см. образец ниже). А также платежки и другие документы, которые подтвердят перечисление налога в бюджет.

Эти бумаги являются основанием для принятия решения об уточнении платежа (приложение № 2 к приказу ФНС России от 02.04.07 № ММ-3-10/187). В заявлении указывают, какая именно ошибка была допущена в платежке, и просят инспекторов уточнить платеж (абз. 2 п. 7 ст. 45 НК РФ).

Чтобы принять решение, налоговики могут провести сверку расчетов компании с бюджетом (п. 7 ст. 45 НК РФ). Решение об уточнении платежа принимается в течение 10 рабочих дней с момента получения от организации заявления и соответствующих документов. Или с момента подписания акта сверки расчетов с бюджетом (п. 6 ст. 6.1, абз. 5 п. 7 ст. 45 и абз. 2 п. 4 ст. 78 НК РФ, письмо Минфина России от 31.07.08 № 03-02-07/1-324).

В течение пяти рабочих дней контролеры должны уведомить налогоплательщика о принятом решении (абз. 6 п. 7 ст. 45 и п. 6 ст. 6.1 НК РФ). Поскольку контролеры уточняют платеж на тот день, когда компания фактически уплатила налог, то они должны пересчитать пени, которые были начислены за период со дня уплаты налога до дня принятия решения об уточнении платежа (абз. 5 п. 7 ст. 45 НК РФ).

Уточнение реквизитов в платежке на перечисление налога может производиться только в пределах одного и того же налога (письмо ФНС России от 26.10.15 № ЗН-4-1/18643). Это относится в том числе к уточнению наименования КБК (письмо ФНС России от 22.12.11 № ЗН-4-1/21889). В то же время суды указывают, что при указании неверного КБК налог считается уплаченным. И уточнение платежа возможно, даже если указан КБК другого налога (например, постановления ФАС Северо-Западного от 27.07.10 № А56-41798/2009, Дальневосточного от 30.03.09 № Ф03-1121/2009 и Западно-Сибирского от 08.10.29 № А45-8082/2009 округов).

Если инспекторы отказали компании в уточнении платежа по КБК, который относится к другому налогу, то организация вправе обжаловать это решение в вышестоящем налоговом органе или в суде (ст. 137 и п. 1 ст. 138 НК РФ).

Ошибки в платежках на уплату страховых взносов

Когда страховые взносы придется перечислить заново

Если страховые взносы не поступили в бюджет соответствующего внебюджетного фонда, уточнить платежное поручение нельзя. Это произойдет в случаях, если в платежке неправильно указан номер счета казначейства и наименование банка получателя денежных средств (подп. 4 п. 6 ст. 18 Федерального закона от 24.07.09 № 212‑ФЗ, далее — Закон № 212-ФЗ).

По аналогии с налоговыми платежами за возвратом средств нужно будет обратиться в банк (если платеж не исполнен) или в отделение фонда (если деньги списаны со счета, но не поступили на счет казначейства нужного региона).

Когда платеж по страховым взносам можно уточнить

Страхователь может уточнить основание платежа, отчетный период, статус плательщика, ИНН, КПП плательщика и получателя, а также вправе исправить ошибочные КБК или ОКТМО (образец заявления см. ниже). Полный перечень ошибок, которые можно исправить в платежках на перечисление взносов, приведен в части 8 статьи 18 Закона № 212‑ФЗ.

Нельзя уточнить платеж на уплату взносов в ФФОМС, если из-за ошибки в КБК они были зачислены в бюджет ПФР, и наоборот (подп. 4 п. 6 ст. 18 Закона № 212‑ФЗ и приложение к постановлению Правления ПФР от 11.05.12 № 113п).

Как оформить заявление на уточнение платежа по страховым взносам

Если по ошибочной платежке были уплачены страховые взносы в ПФР или ФФОМС, заявление об уточнении платежа нужно подать в территориальное отделение ПФР, по месту нахождения которого уплачивались взносы. Если по ошибочному платежному поручению были уплачены взносы в ФСС РФ, заявление нужно подать в территориальное отделение ФСС, по месту нахождения которого уплачивались взносы. В ПФР заявление подается по рекомендованной форме (приложение к письму Пенсионного фонда РФ от 06.04.11 № ТМ-30-25/3445).

Заявление в ФСС РФ подается в произвольной форме. В заявлении нужно указать реквизиты платежного поручения, в котором допущена ошибка, реквизит, который заполнен неверно, и верное его значение. А также приложить платежку, в которой допущена ошибка.

На основании заявления ревизоры примут решение об уточнении платежа (утв. постановлением Правления Пенсионного фонда РФ от 11.05.12 № 113). И пересчитают пени (п. 11 ст. 18 Закона № 212‑ФЗ). Перед принятием соответствующего решения ревизоры могут провести сверку по уплаченным страховым взносам (п. 9 и 11 ст. 18 Закона № 212‑ФЗ).

Заполняем поле код в платежном поручении в 2021 году

Закон предписывает указывать код выплаты зарплаты и других доходов в платежных документах. Из статьи вы узнаете:

Если заполнить платежку неправильно

Если вы заполните платежку неправильно, банк, скорее всего, приостановит ее исполнение с формулировкой «ошибка контроля» либо аналогичной.

В этом случае, вам нужно дополнить платежку необходимыми данными и снова выгрузить в банк.

Каких-то штрафов за неверное оформление платежек не установлено. В этом плане не обращайте внимание на СМИ, которые угрожают бухгалтерам непомерными штрафами.

Если платежка не уйдет, вы это сразу увидите в онлайн банке.

Из-за того, что вы не укажите «код дохода» в платежке, банк платеж «притормозит», но не отменит.

Информация от банков:

Теперь в рублёвом платеже доступно поле «Код дохода», где вы можете указать вид дохода при переводе оплаты труда и иных доходов в пользу физического лица. Заполнение этого поля не обязательное, платёж будет обработан, даже если это поле будет пустым.

Расшифровка полей платежного поручения

Образец платежного поручения

Реквизиты платежного поручения

Установленные правила (инструкции) заполнения платежного поручения следующие:

В полях (101)-(110) указывается информация, установленная Министерством Российской Федерации по налогам и сборам, Министерством финансов Российской Федерации и Государственным таможенным комитетом Российской Федерации. Данные поля заполняются при перечислении различных налогов и сборов.

Чего в счёте быть точно не должно

Поскольку бухгалтеры, юристы и прочие бюрократы любят из простого делать сложное и плодить сущности без необходимости, то захламляют счёт ненужной информацией:

Заполнение реквизитов банка Федерального казначейства по классификатору БИК

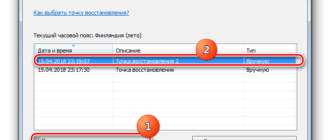

С релиза 3.0.87.28 в программе реализована возможность заполнения реквизитов банка Федерального казначейства по классификатору БИК.

Для этого в карточке ИФНС (Справочники — Контрагенты — Государственные органы) в разделе Основной банковский счет — Банк укажите БИК, соответствующий вашей ИФНС (реквизиты приведены в Приложении к Письму ФНС РФ от 08.10.2020 N КЧ-4-8/[email protected], далее — Приложение).

В поле Номер счета укажите Номер счета получателя (номер казначейского счета) — графа 6 Приложения.

Эти данные можно внести из документа Платежное поручение, перейдя в карточку ИФНС в поле Получатель.

После этого при формировании документа Платежное поручение (Банк и касса — Платежные поручения) автоматически указываются новые платежные реквизиты в поле Счет получателя.

Если в Платежном поручении, созданном в 2021 году, указаны старые платежные реквизиты, то поле Счет получателя подсвечивается красным.

По ссылке Исправить программа выведет правильные реквизиты, которые можно обновить по кнопке Подставить рекомендуемые значения.

В счёте не помешает указать

Счётом пользуется бухгалтер плательщика, когда отправляет деньги, сотрудники плательщика, которые получают товар или услугу. У бухгалтера потом возникают вопросы, и он начинает создавать нагрузку на своих сотрудников, а они — на сотрудников получателя денег. Поэтому следует сократить трудозатраты. Стоит указать в счёте:

Может ли банк в обязательном порядке требовать УИН

Иногда банковские учреждения просто обязывают плательщиков при отправлении распоряжений на платеж в бюджет заполнять в поле 22 УИН. Насколько правомерно это требование?

Все зависит от того, какое основание у вашей платежки. Если вы делаете платеж по налогам на основании самостоятельного расчета, то вам попросту негде взять значение уникального идентификатора, ведь никакого справочника по данному реквизиту не существует и не может быть, поскольку здесь ключевым является слово «уникальный», т. е. неповторимый. В этом случае в поле 22 ставится 0. А вот если уплата налога совершается по требованию фискального органа, в котором указан УИН, то поле 22 должно быть заполнено, но цифра, внесенная в него, может соответствовать либо номеру УИН, либо значению 0.

Чтобы избежать неточностей при оплате налогов, рекомендуем ознакомиться с материалом «Ошибки в платежном поручении на уплату налогов».

Какие коды нужно обязательно указывать в платежках на зарплату с 01 июня 2021 года, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и изучите разъяснения бесплатно.

Итоги

В платежных поручениях коды поля 22, предназначенного для внесения УИН (если платеж в бюджет совершается по требованию), заполняются либо данными, взятыми об этом показателе из требования получателя платежа, либо цифрой 0. В остальных случаях в этом поле ставится 0.

Еще информацию о заполнении поля 22 ищите в статье «Заполняем поле 22 в платежном поручении (нюансы)».

О заполнении других полей в платежном поручении читайте в материалах:

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Изменение статуса плательщика и оснований платежа при перечислении в бюджет с 01.10.2021

В программе добавлена возможность при перечислении денежных средств в бюджет указывать информацию о платеже по правилам, действующим с 01.10.2021 (Приказ Минфина РФ от 14.09.2020 N 199н).

Внесены изменения в соответствии с Приказом Минфина РФ от 14.09.2020 N 199н (с релиза 3.0.86):

Начиная с 01.10.2021 в документе Платежное поручение (Банк и касса — Платежные поручения) Реквизиты платежа заполняются с учетом изменений.

https://ukcabb. info/a175730-kakie-oshibki-dopuskayut. html

https://s70perm. ru/trudoustrojstvo-drugoe/pole-20-v-platezhnom-poruchenii. html