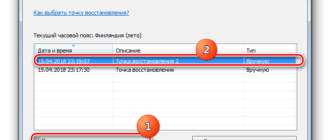

Проверив отчет, ФНС в течение следующего рабочего дня направляет компании квитанцию о приеме или уведомление об отказе. В документе пишут код ошибки и расшифровку этого кода. Чтобы бухгалтерам было проще разобраться, в чем ошибка и как ее исправить, эксперты Экстерна составили шпаргалку по 10 самым распространенным причинам отказов.

В Контур. Экстерне бухгалтеры видят не только само уведомление об отказе, как оно приходит из налоговой, но и комментарии к ошибкам и ссылки на нужные инструкции. Мы свели подсказки по самым частым отказам в таблицу. Она будет полезна вам, если вы отчитываетесь через другую программу или хотите систематизировать информацию.

Отказ в приеме отчетности: как действовать

Возможно, ранее вы подали документ с тем же номером корректировки. Если это так, укажите в реквизитах отчета следующий номер корректировки и отправьте снова.

Если вы впервые сдавали отчет с таким номером корректировки, ошибка может быть связана с тем, что файл повторно загрузился базу данных ИФНС. Отчет в этом случае считается представленным.

Как проверить, что отчет принят, описано в инструкции

Отказы с такой формулировкой приходят на РСВ.

Причина в том, что в базе ФНС суммы в приложении 1 Раздела 1 не сходятся с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды.

Как исправить эту ошибку, описано в инструкции

Экстерн помогает «отловить» большинство ошибок до отправки отчета, а если придет отказ — быстро сориентироваться, что и как исправить.

Попробуйте — 3 месяца бесплатно.

Отказ в приеме отчетности: как действовать (продолжение)

Если документ подписывал не руководитель организации, убедитесь, что вы представили в инспекцию доверенность на право подписи. Если вы уверены, что передавали доверенность, или отчет подписывал сам руководитель, воспользуйтесь инструкцией.

Про оформление доверенности для отчетности мы писали в статье. Там же можно скачать образцы доверенностей для разных случаев

Отказов в приеме отчетности в десятки раз больше — мы рассмотрели только самые частые. Отчитывайтесь через Экстерн, чтобы не допускать ошибок, а если ошибки все же закрались — быстро их исправлять.

Попробуйте — 3 месяца бесплатно.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Расшифровка кодов возможных ошибок в декларации по НДС: пояснения или уточненка

Пояснения к декларации по НДС инспекция требует в случаях, если в отчетности после камеральной проверки обнаружились данные, в которых необходимо разобраться дополнительно.

Программа налоговой службы автоматически формирует требования в случае, если будут обнаружены противоречия в декларациях продавца и покупателя. К требованию прикладываются таблицы из письма ФНС России от 16 июля 2013 № АС-4-2/12705, в которых отражаются неправильные сведения в каждой графе по коду возможной ошибки.

Код возможной ошибки 1

В отчетности вашего поставщика нет данных аналогичного счета-фактуры. Это может стать причиной снятия вычетов. Поскольку поставщик не отразил идентичный счет, то налог он не уплатил. В этом случае подавать корректировочную отчетность необязательно. Достаточно выйти на связь с поставщиком для уточнения. Он мог просто ошибиться в реквизитах, из-за чего программа не обнаружила документ. Если он забыл отчитаться по этой реализации, то ему следует подать уточненку. Если реальность сделки будет подтверждена документально, снятие вычетов будет неправомерным со стороны налогового органа.

Код 000000001 означает, что допущены ошибки в декларации или расчете требуют именно уточнений, а не пояснений.

Код возможной ошибки 2

Сведения внутри декларации противоречат друг другу. Например, в 3 разделе и в разделах 8 и 9. Это также значит, что инспекторы провели детальную сверку по контрольным соотношениям. Это можно сделать самостоятельно перед сдачей отчетности, что будет вполне целесообразным дабы избежать расхождений и проблем с налоговиками. Код ошибки 2 возможен, если организация ошибочно представила 2 раздел, предназначен для налоговых агентов, но при этом программа не обнаружила в 9 разделе операции под кодом 06. Это значит, что бухгалтер допустил ошибку.

Уточненная декларация в этом случае не подается, поскольку налог к уплате не занижен, но предоставляются пояснения.

Код возможной ошибки 3

Несоответствие в 10 и 11 разделах, предназначенных для заполнения посредниками сведениями из журнала счетов-фактур. Нестыковки возникают, если по реализации продукции от своего имени компания-посредник выставила счет-фактуру покупателю, а при проверке налоговой службой, программа обнаружила противоречия.

Однако, ошибки в журнале не могут влиять на базу для исчисления налога, поэтому компания может воспользоваться правом не представлять уточненную отчетность. Но, из-за таких ошибок, инспекторы иногда отказывают в вычетах для покупателя, поэтому пояснения с приложением таблицы с верными сведениями всё-таки предоставить нужно для того, чтобы инспектор внес это в свою базу.

Код возможной ошибки 4 [a, b]

Если вы не обнаружили ошибку, оправьте пояснения и приложите копию счета-фактуры. Ошибки в ИНН/КПП, номере или дате счета-фактуры также означают, что надобности уточняться нет. Заполните только таблицу из письма №АС-4-2/12705 верными данными для того, чтобы налоговики исправили неточности в своей базе.

Только заниженный налог означает, что в ответ на требования необходимо сдать исправленную декларацию, а перед этим доплатить НДС с пенями.

Что предпринять налогоплательщику?

Квитанции о приеме

Первым делом направьте в налоговую инспекцию электронную квитанцию, которая свидетельствует о том, что требование пояснить вы получили.

Проверка ошибок

В требовании будут указаны все коды возможных ошибок, по которым были найдены противоречия и нестыковки. Необходимо выяснить, по каким именно отраженным операциям инспекцией были обнаружены несоответствия. Важно сверить записи счетов-фактур с отображенными в отчетности. Обратите внимание на заполненные реквизиты, особенно по выявленным нестыковкам: дата, номер, показатели сумм, исчисление суммы НДС по правильной налоговой ставке и стоимость покупок или продаж.

Пояснения или утоненная декларация

Отправьте пояснения в случае, если обнаруженные ошибки ранее не изменили сумму НДС. Также предоставьте пояснения, если ошибок вами не выявлено и оснований для корректировки нет.

Возможный формат ответа в налоговую:

Если самостоятельная проверка показала, что вами была допущена ошибка (к примеру, техническая ошибка в цифре определенного кода):

После перепроверки сдайте ее налоговому инспектору по вашему местонахождению, отразив новые верные показатели расчета налога (если были обнаружены ошибки, занизившие сумму налога к уплате в госбюджет).

Изменения в расчетах налога

Устранение ошибок в расчетах суммы НДС в уточненной декларации происходит в сторону ее уменьшения или увеличения.

Если вы подали уточнения с целью снизить НДС к уплате, за такой отчетностью последует камеральная проверка или выездная, если такова давно не проводилась. Если проверка подтвердит факт уменьшения налога, то на лицевом счёте компании будет создана переплата: верните ее на свой расчётный счёт, или пустите во взаимозачёт по другим налогам. Также вам необходимо написать заявление на имя руководителя инспекции ФНС на возврат или взаимозачет.

Если вы подали уточнения на увеличение налога, а значит его доплату, сначала уплатите сумму недоплаты, а после сдавайте декларацию корректировки. Это поможет вам избежать штрафных санкций по факту неуплаты налога.

Налоговая инспекция может наложить пени на сумму неуплаты, которые нужно уплатить также перед представлением уточненки. Если сумма доплаты уже перечислилась, можете представить декларацию в этот день, однако обычно ее сдают на следующий рабочий день.

Частный сервитут устанавливается по соглашению сторон.

Частный сервитут устанавливается по соглашению сторон.

Как правильно приобрести участок в собственность и избежать проблем? Узнайте об этом, прочитав нашу статью.

В какой срок нужно уплатить земельный налог? Ответ вы найдете здесь.

Достоверность данных

К уточненке приложите сопроводительное письмо с показателем вида декларации – НДС, показателями отчётного и налогового периодов, по которым вы произвели перерасчёт, причинами уточнений, новыми значениями, исправленными строками в декларации, реквизитом платёжного документа, по которым была перечислена недостающая суммы по налогу и подписью руководителя, либо уполномоченного главного бухгалтера.

Камеральная проверка также требует и первичную отчетность, по которой выполнялись уточнения.

Пояснения, как и уточненную декларацию, нужно отправить течение пяти дней со дня получения требования. Если организация не отправит квитанцию, пояснения или уточнения в обусловленный срок, то на протяжении десяти рабочих дней после истечения отведенного срока налоговики заблокируют расчетные банковские счета.

Ошибки служебной части файла обмена титульного листа отчётности что это значит

При подаче декларации через разные приложения пользователи сталкиваются с уведомлением «Ошибки служебной части файла обмена, титульного листа отчётности». Что значит эта ошибка и как с ней справиться — в этом поможет разобраться данная статья.

Что значит эта ошибка при отправке декларации

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Причины ошибки

Далее перейти по адресу формы обращения в поддержку:

В форме для описания проблема необходимо указать точный текст проблемы — ошибка служебной части файла обмена титульного листа отчётности. Укажите также в подписки, что вам не известная точная причина подобного ответа формы. И попросите разъяснить для вас эту ситуацию.

Контактные данные налоговой службы

Кроме этого представители технической поддержки могут ответить на вопросы пользователей на страницах социальных сетей:

В некоторых случаях налогоплательщиками был замечен сбой, при котором отправляя декларацию, система вела себя подобным образом. Но при повторной отправке удавалось избежать ошибки со служебной частью файла обмена и титульного листа отчетности, и удачно отправить документы в налоговую. Попробуйте выполнить отправку отчёта повторно. И если ошибка будет снова повторяться, обратитесь в поддержку при помощи приведённых выше контактов.

Каким образом поступить, если отчёт не отправляется из-за ошибки служебной части файла обмена

Кроме контактов и заочного решения вашей проблемы, вы также можете отправиться в ближайшее отделение налоговой для получения помощи по вашей ошибке. Если ошибка повторяется уже некоторое время, декларацию можно подать в бумажном виде.

Некоторые налогоплательщики сдают отчётности в виде делового письма с описью вложения. Перед отправкой письмо не нужно запечатывать, так как необходимо создать ещё два экземпляра описи.

В описи должен быть список всех документов, которые отправляются письмом. Возле каждого наименования должна быть поставлена цифра, обозначающая количество документов во вложении. В отделении почты есть специальная услуга, предоставляемая при формировании подобных писем.

Если вы впервые сталкиваетесь с подачей декларации в таком виде, на сайте nalog. ru можно посмотреть подробную инструкцию. Её можно загрузить в формате PDF или распечатать.

Видео-инструкция

В этом видео вы сможете увидеть решение типичных ошибок, которые допускают пользователи при оформлении декларации. В том числе, что же именно значит ошибки служебной части файла обмена, титульного листа отчётности, и как её исправить.

https://kontur. ru/articles/5504

https://zakonguru. com/nalogi-2/nds/declaracia/kod-vozmozhnoj-oshibki. html

https://rusadmin. biz/oshibki/oshibki-sluzhebnoj-chasti-fajla-obmena-titulnogo-lista-otchyotnosti-chto-eto-znachit/