«Камералка» по НДС: как отвечать на требования

В ходе камеральной проверки в декларациях по НДС могут быть выявлены ошибки и несоответствия. В этом случае налогоплательщикам высылаются требования, в ответ на которые они должны отправить квитанцию, а затем представить необходимые письменные пояснения и документы.

Илья Макалкин,

консультант по налогообложению и бухгалтерскому учету

Камеральная налоговая проверка декларации по НДС длится до трех месяцев (п. 2 ст. 88 НК РФ). В ходе нее инспекторы могут:

В результате своих мероприятий инспекторы могут выявить ошибки в декларации, противоречия между сведениями, содержащимися в представленных документах, несоответствия сведений, представленных налогоплательщиком, сведениям налогового органа. Чтобы получить необходимые письменные пояснения, ИФНС высылает налогоплательщику требование (п. 3 ст. 88 НК РФ; рис. 1). В письме ФНС России от 06.11.2015 № ЕД-4-15/19395 изложен порядок действий налогоплательщика после получения требования по телекоммуникационным каналам связи через интернет (далее — по ТКС). Рассмотрим его пошагово и сверим с нормами НК РФ.

Рис. 1. Причины отправки требований

(По данным сервиса Контур. НДС+ на декабрь 2015 г.)

Шаг 1. Отправка квитанции

В течение 6 рабочих дней со дня отправки требования налоговым органом в ответ на него необходимо послать по ТКС через оператора электронного документооборота квитанцию о приеме (п. 5.1 ст. 23 НК РФ). Если квитанция не будет отправлена своевременно, в течение последующих 10 рабочих дней налоговики могут принять решение о блокировке банковского счета налогоплательщика (пп. 2 п. 3 ст. 76 НК РФ).

Шаг 2. Проверка претензий налоговиков

К требованию приложены перечени операций (в табличном виде) из проверяемой декларации. По этим операциям установлены расхождения между данными ИФНС и данными налогоплательщика (рис. 2). Причем при выявлении расхождений в разделах 8, 9, 10, 11, а также в приложении 1 к разделам 8 и 9 декларации для каждого из них заполняется отдельная таблица.

Рис. 2. Распространенные ошибки в данных по счетам-фактурам

(По данным сервиса Контур. НДС+ на декабрь 2015 г. **КВО — коды видов операций)

Формы требования и таблиц-приложений к нему утверждены письмом ФНС России от 07.04.2015 № ЕД-4-15/5752. В каждой таблице в последнем столбце (графе) для удобства указан код ошибки. В отношении одной операции может быть указан лишь один код. Всего предусмотрено четыре кода:

«1» — нестыковка с данными из декларации контрагента. Нужно проверить правильность указания реквизитов счета-фактуры контрагента с данными в журнале учета счетов-фактур, в книге (покупок или продаж) и в декларации. Если все совпадает, то придется связываться с контрагентом. Возможно, он просто что-то забыл указать, а если нет, то остается только разбираться или договариваться.

«2» — нестыковка данных об операции между разделом 8 «Сведения из книги покупок» (приложением 1 к разделу 8 «Сведения из дополнительных листов книги покупок») и разделом 9 «Сведения из книги продаж» (приложением 1 к разделу 9 «Сведения из дополнительных листов книги продаж») декларации. Например, если при принятии к вычету суммы НДС, ранее уплаченной в бюджет по авансовому счету-фактуре, к вычету была взята сумма больше уплаченной (или наоборот).

«3» — это ошибка посредника. Означает нестыковку данных об операции между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» декларации. Например, комиссионер по закупке товара для комитента должен зарегистрировать счет-фактуру, полученный от продавца, в части 2 журнала учета счетов-фактур. А в графе 12 части 1 журнала он должен указать номер и дату этого же счета-фактуры.

«4» — допущена ошибка в какой-либо графе (столбце) таблицы. При этом номер графы с вероятной ошибкой указан в скобках за кодом. Например, в таблице ошибок по разделу 9 «Сведения из книги продаж» декларации в графе 23 указано «4(15)». Это значит, нужно проверить правильность кода валюты в графе 15, возможно, вместо рублей указали какую-то другую валюту.

Шаг 3. Представление пояснений или «уточненки»

С момента получения требования у вас есть 5 рабочих дней на проверку декларации, а также на подготовку и отправку пояснений или уточненной декларации. При этом налоговики в требовании могут установить и больший срок для этого (п. 3 ст. 88 НК РФ).

Если проверка претензий налоговиков не выявила наличия ошибок в декларации, необходимо послать письменные пояснения. Некоторые разработчики бухгалтерских учетных систем или операторы электронного документооборота предоставляют возможность создать такое пояснение в формализованном виде и послать по ТКС. Если это невозможно, то представляйте ответ в ИФНС в свободной форме.

Если ошибки есть, но они не занижают сумму НДС для уплаты в бюджет, также достаточно пояснений с правильными данными. Хотя ФНС в письме от 06.11.2015 № ЕД-4-15/19395 и рекомендует подать уточненку, вы это в данном случае делать не обязаны (абз. 2 п. 1 ст. 81 НК РФ). В то же время если есть цель вернуть налог из бюджета в связи с уточнением, то нужно подать уточненку.

Обратите внимание, что после подачи уточненки с уменьшением налога налоговики могут затребовать представления в течение 5 рабочих дней дополнительных пояснений (абз. 2 п. 3 ст. 88 НК РФ). При этом вы сами можете их заранее предоставить вместе с подтверждающими документами.

Наконец, если в декларации есть ошибки, которые занижают сумму НДС для уплаты в бюджет, то уточненку представлять необходимо. А перед ее отправкой через интернет нужно доплатить недостающий налог и пени с суммы доплаты. В противном случае инспекция может оштрафовать (п. 1 ст. 81 НК РФ). Ведь инспекция в требовании обозначила «возможные ошибки», но не утверждает, что они точно есть.

Елизавета Булавина,

Елизавета Булавина,

эксперт по работе c НДС системы Контур. Экстерн

Как быстро ответить на требование

В Экстерне…

После отправки квитанции кликните «Ответить на требование», отобразится форма ответа: реквизиты ответа (заполнятся автоматически) и семь разделов (по количеству приложений к декларации по НДС).

В каждом разделе отображается таблица с данными по счетам-фактурам, которые, по мнению ФНС, могут содержать ошибку. Сравните эти сведения с теми, что вы отправили в составе декларации по НДС.

Если нужно отправить подтверждающие документы, перейдите на страницу декларации по НДС и кликните «Подготовить документы».

…Или в модуле НДС+

Если вы пользуетесь НДС+, подготовьте ответ на требование именно в этом сервисе: у вас перед глазами будут все данные по сделке. Сохраните требование на свой компьютер. Загрузите xml-файл требования в модуль НДС+. На главной странице сервиса появится сообщение, сколько счетов-фактур требуют пояснений и до какого числа нужно ответить.

Кликнув на требование, вы увидите список счетов-фактур, в которых могут быть ошибки. Они сгруппированы по контрагентам и сведены в таблицу: номер, дата, сумма, статус в НДС+ (без разногласий, разногласие, ошибка, предупреждение), описание ошибки и выбор ответа.

Кликнув на счет-фактуру, вы увидите свои данные, данные контрагента (если он загрузил их в сервис) и описание ошибки.

Чтобы отправить ответ через Экстерн, зайдите в раздел по работе с требованиями, кликните «Загрузить и отправить документы» > «Загрузить файлы с компьютера» и следуйте указаниям системы.

Загрузите свои данные по счетам-фактурам в модуль НДС+. Он покажет:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

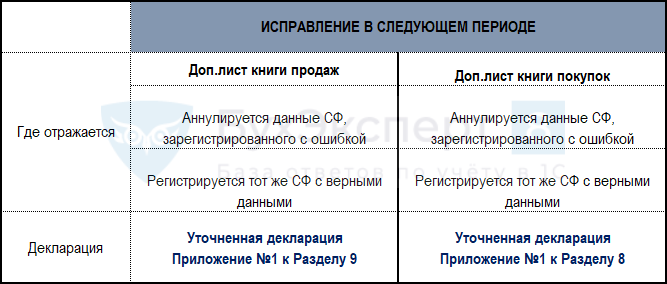

«Технические» ошибки – это ошибки, которые допущенные не в счете-фактуре, а при его регистрации в книге покупок или продаж.

Технические ошибки допускаются именно при вводе информации в базу, так называемый «человеческий фактор» — пробелы, отсутствие КПП у юридических лиц, присутствие КПП для ИП и др. проблемы.

Исправление таких ошибок осуществляется в зависимости от того, как они были обнаружены:

Главные ошибки при вводе счета-фактуры в информационную базу:

Алгоритм исправления технических ошибок

Вносятся изменения в книгу покупок или продаж. Если декларация за отчетный период сдана, то все изменения осуществляются через дополнительные листы:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Для того, чтобы правильно исправить ошибку по НДС, необходимо понять.Из данной публикации вы узнаете об алгоритме исправления суммовых ошибок.Узнайте, что является ошибкой в бухгалтерском учете и как правильно.В этой публикации дается схема исправлений ошибок в программе 1С.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Большое спасибо за вебинар по декларации по УСН! Как всегда, всё четко и понятно!

Код ошибки 4 19 в декларации по ндс что это

В соответствии со статьей 23 п. 5.1 НК РФ в редакции статьи 10 134-ФЗ от 28.06.2013, налогоплательщики, которые обязаны представлять налоговые декларации в электронном виде, должны обеспечить возможность получения требований в электронном виде, а также обязаны передать налоговому органу квитанцию о приеме требования в электронной форме в течение шести дней со дня его отправки налоговым органом. В соответствии с пунктом 5 ст.93.1 НК РФ, лицо, получившее требование о представлении документов (информации), исполняет его в течение пяти дней со дня получения. Так как в нормативных документах не зафиксировано, что считать моментом получения требования, рекомендуем ориентироваться на дату отправки квитанции, т. к. данный документ является фактом получения требования (но при условии, что квитанция отправлена в установленные сроки).

Требование о представлении пояснений к НДС

Требование о представлении пояснений к НДС говорит о том, что при сверке между контрагентами по счетам-фактурам в базе ИФНС были обнаружены несоответствия. В ФНС различают несколько видов несоответствий при сверке счетов-фактур:

Как ответить на требование о представлении пояснений к НДС в Контур. Экстерн

Ответ на такое требование можно сформировать в Контур. Экстерн. Для этого:

1. В Контур. Экстерне перейдите в меню «Новое» > «Требования» > «Все требования».

2. В открывшемся списке выберите нужное требование.

3. Откроется страница с документооборотом, нажмите на кнопку «Ответить на требование »> «Заполнить ответ на требование».

Чтобы загрузить готовый ответ на требование о представлении пояснений, или отправить в инспекцию документы для разъяснения ответа, воспользуйтесь кнопкой «Отправить истребуемые документы».

4. Отобразится форма ответа на требование. Разделы формы заполнятся автоматически данными из поступившего требования.

Сведения по счетам-фактурам, по которым будет отправляться уточненная декларация, не нужно заполнять в ответе на требование.

Текстовое пояснение можно формировать только на pdf-требования, сформированные инспектором. Если требование поступило только в pdf-формате, то в форме ответа на требование будут присутствовать разделы «Невключенные счета-фактуры», «Невыполненные контрольные соотношения» и «Пояснительное письмо».

Если требование было сформировано в xml-формате (вместе с xml-файлом может также поступить pdf-файл требования), то в форме «Ответа на требование о представлении пояснений к НДС» не будет разделов «Пояснительное письмо» и «Невыполненные контрольные соотношения».

Сведения по расхождениям с контрагентами

Разделы, касающиеся «Сведений по расхождениям с контрагентами», будут присутствовать в форме ответа в зависимости от наличия книги или журнала в требовании. Текстовое пояснение можно формировать только на pdf-требования, сформированные инспектором:

Данные в разделах могут отсутствовать, в зависимости от того, есть по ним информация в требовании или нет. На рисунке ниже показан раздел, который содержит данные.

Сравните данные по счетам-фактурам, которые попали в ответ на требование, с соответствующими счетами-фактурами в отправленной декларации НДС и приложенных к ней книгах и журналах.

В этом случае строку строку с таким счетом-фактурой в ответе на требование оставьте без изменений. Тем самым будет подтверждена правильность сведений в книге.

В этом случае необходимо удалить строку с этим счетом-фактурой. Для этого следует отметьте строку галкой. В ответе на требование в ИФНС уйдет информация о том, что счет-фактура был отправлен ошибочно. В этом случае дополнительно требуется отправить корректировочную декларацию НДС.

Если обнаружена ошибка в заполнении реквизитов счета-фактуры, при этом первичный документ сформирован верно и не требуется выставлять корректировочного счета-фактуры, внесите исправления непосредственно в ответе на требование в соответствующих графах. Отправлять корректирочный отчет НДС в данном случае не нужно.

В этом случае данная строка помечается на удаление и требуется предоставить корректировочный отчет НДС с верными данными. В ответе на требование нет возможности и справить данные в графе 19 (Сумма НДС), так как по формату ответа на требование это поле является нередактируемым, и любые изменения суммы НДС в счете-фактуре вносятся только посредством заполнения корректирующего отчета НДС (независимо от того, меняется итоговая сумма НДС в книге и в отчете или нет).

В этом случае нет необходимости отправлять ответ на требование. Все изменения по счетам-фактурам будут внесены в базу ИФНС после предоставления корректировочного отчета по НДС.

Сведения по невключенным счетам-фактурам

Если счет-фактура был ошибочно пропущен, необходимо выбрать «Счет-фактура был пропущен, будет включен в уточненную декларацию»

Если счет-фактура указан с ошибкой у контрагента, или с данным контрагентом вообще нет операций, нужно выбрать «Счет фактура отсутствует, операция не подтверждается»

5. После внесения изменений перейдите на контроль и отправку, будет осуществлена проверка формы, после чего нажмите «Отправить отчет», затем «Подписать и отправить».

Важно: на текущий момент требование может прийти в формате pdf+xml, но на странице документооборота вы будете видеть требование как 2 разных.

Когда у требований имя файла одинаковое, система Контур. Экстерн считает его за одно требование и соединяет оба формата. Но в последнее время ФНС отправляет требование с разными именами файлов.

Как в таком случае ответить на требование?

Так как наименование файлов разное, то и требования разные. Потому мы считаем правильным сначала ответить на требование в формате xml, затем ответить на требование в формате pdf, заполнив в нем только блок «Пояснительное письмо», сославшись, что уже ответили на требование.

Если вслед за ответом на требованием необходимо отправить какие-либо подтверждающие первичные документы, то можно воспользоваться следующими рекомендациями.

https://kontur. ru/articles/2897

https://buhexpert8.ru/1s-buhgalteriya/ispravleniya-utochneniya-1s-buhgalteriya/oshibki/poryadok-ispravleniya-tehnicheskih-oshibok-po-nds. html

https://www. kontur-extern. ru/support/faq/41/600