По коду вида операции ФНС идентифицирует конкретную хозяйственную операцию, сопоставляет данные контрагентов и устанавливает правомерность предъявленного вычета. Если код указан неверно, при сдаче декларации могут появиться сложности, а при сверке данных покупателей и продавцов в информационной системе ФНС России — ошибки и расхождения.

Надежда Турусова,

Надежда Турусова,

начальник отдела камеральных проверок УФНС России по Свердловской области.

Однако на практике многие ситуации сложно классифицировать или можно отнести сразу к двум видам операций. Например, ни из приказа ФНС России, ни из письма не понятно, что для операций по экспорту нужно использовать код 01. Выяснить это можно только после консультации с ФНС. Другой случай — компания восстановила суммы налога по операциям приобретения товаров на основе договора комиссии. Какой код применить: 04 — как для операций с посредниками или 21 — как для восстановления НДС?

Еще сложнее разобраться, какие поля в книге покупок и книге продаж и как именно должны быть заполнены при выборе того или иного КВО. Например, если вы применяете код 26, можно не указывать ИНН/КПП организации-продавца. Расскажем, как применять КВО и регистрировать счета-фактуры по тем хозяйственным операциям, которые вызывают у бухгалтеров больше всего вопросов.

06: Операции, совершаемые налоговыми агентами, перечисленные в ст. 161 НК РФ.

Применимость — книга покупок и книга продаж.

А в ваших книгах и журналах точно все правильно?

Загрузите данные по счетам-фактурам в Контур. НДС+. Сервис покажет:

19: Ввоз товаров в Россию и на иные территории под ее юрисдикцией с территории Евразийского экономического союза.

Применимость — книга покупок.

Код используется при ввозе товаров из стран ЕАЭС после уплаты НДС в порядке, предусмотренном разделом 3 Приложения № 18 к Договору о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

В поле «Номер счета-фактуры» необходимо указать регистрационный номер заявления о ввозе товаров и уплате косвенных налогов из раздела 2 заявления (см. Приложение 1 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов ЕАЭС об уплаченных суммах косвенных налогов» в ред. от 31.12.2014). Номер отражается в формате

20: Ввоз товаров в Россию и на иные территории под ее юрисдикцией (таможенные процедуры выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории), кроме ввоза из стран Евразийского экономического союза (Договор ЕАЭС от 29.05.2014).

Применимость — книга покупок.

В поле «Номер счета-фактуры» необходимо указать реквизиты декларации на товары из графы 7 основного листа декларации на товары (ДТ). Они отражаются в формате XXXXXXXX/YYYYYY/ZZZZZZZ (8 символов, 6 цифр, 7 символов), где

23: Приобретение услуг, оформленных бланками строгой отчетности, в случаях, предусмотренных п. 7 ст. 171 НК РФ.

Применимость — книга покупок.

В поле «ИНН/КПП продавца» необходимо указать реквизиты реального продавца.

Код применяется к операциям, которые перечислены в п. 7 ст. 171 НК РФ, а именно: расходы по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, расходы на наем жилого помещения, а также представительские расходы.

Операции по бланкам строгой отчетности крайне важно регистрировать с кодом 23. Он предусматривает, что для такой операции будут указаны реквизиты не счета-фактуры, а соответствующего чека.

26: Составление первичных учетных документов при реализации товаров (работ, услуг), имущественных прав лицам, которые не являются плательщиками НДС, а также налогоплательщикам, освобожденным от обязанностей по исчислению и уплате налога.

Применимость — книга продаж и книга покупок

Код используется при продажах физическим лицам, организациям и ИП, которые применяют специальные налоговые режимы и освобождены от исполнения обязанностей налогоплательщика НДС в соответствии со ст. 145, 145.1 НК РФ.

Поле «ИНН/КПП покупателя» не заполняется.

Особенность регистрации операции с такими лицами состоит в том, чтобы использовать код, который предусмотрен для таких ситуаций, — 26. Если указать другой код (например 01), поле «ИНН/КПП покупателя» становится обязательным для заполнения. Многие бухгалтеры «выходят из положения», оставляя поле пустым или заполняя его нулями. В том и другом случае на этапе форматно-логического контроля появится ошибка.

Читайте также статью «Нетипичные сделки: как правильно указать код вида операции?» об использовании некоторых КВО в хозяйственных ситуациях, по которым в книги покупок и книги продаж вносится несколько записей.

Разобрались? Проверьте себя — решите задачу.

Читайте также:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как составить уточненную декларацию по НДС в 2021 году

Обязательно подавайте уточненку, если ошибка привела к занижению суммы уплачиваемого налога. Есть два варианта такой ошибки:

Закон говорит, что при занижении суммы налога к уплате подача уточненки — это обязанность налогоплательщика (п. 1 ст. 81 НК РФ).

Сдать уточненку нужно и в том случае, если стороны задним числом уменьшили цену реализованных товаров или услуг. Это приводит к тому, что у покупателя уменьшаются расходы, а значит вырастает сумма НДС к уплате. Такое изменение цены возможно при предоставлении ретроспективной скидки, о которой мы рассказывали в статье «НДС со скидок и премий».

Уточненку сдают не только налогоплательщики, но и налоговые агенты. Но корректировка нужна только в части тех плательщиков, по которым допущена ошибка.

Когда подавать уточненку не обязательно

Уточненку можно не подавать в двух случаях: ошибка не влияет на сумму НДС к уплате либо ошибка приводит к завышению налога. Тогда подача уточненки — ваше право, а не обязанность (п. 1 ст. 81 НК РФ).

Из-за ошибки сумма НДС не изменилась

Не все ошибки приводят к искажению НДС. Некоторые из них никак не влияют на сумму налога. Например, ошибка в номере или дате счета-фактуры, в номере ГТД, в реквизитах контрагента и так далее. Подавать уточненку в таком случае необязательно.

При камеральной проверке декларация с такой ошибкой не пройдет формально-логистического контроля, и ФНС запросит у вас пояснения. В ответе укажите верные данные, которые должны быть в декларации, и отправьте в ФНС в течение 5 рабочих дней.

ФНС в своих письмах от 03.12.2018 № ЕД-4-15/23367 и от 06.11.2015 № ЕД-4-15/19395 просит в таких случаях подавать уточненку вместе с пояснениями, даже если ошибка не привела к занижению налога. Законодательной силы письмо не имеет, подача уточненки — по-прежнему ваше право.

Из-за ошибки возникла переплата по налогу

Если ошибка привела к переплате НДС, воспользуйтесь любым из трех способов ее устранения (п. 1 ст. 54 и п. 1 ст. 81 НК РФ):

Уменьшить налоговую базу текущего периода можно не только из-за ошибок в прошлых декларациях, но и при изменениях в налоговом законодательстве, если они имеют обратную силу. Например, расширили перечень доходов, которые можно исключить из налоговой базы, или изменили перечень расходов, которые вы учитывали при расчете НДС.

Срок на устранение ошибки, связанной с переплатой, ограничен трехлетним периодом для возврата НДС. Он начинается со дня, когда организация или ИП узнали о факте переплаты.

Важно! Для налоговиков подача корректировки может послужить основанием для проведения выездной налоговой проверки уточняемого периода (п. 4 ст. 89 НК РФ).

Порядок заполнения уточненной декларации по НДС

При заполнении уточненки руководствуйтесь теми же правилами, что и при подготовке первичной декларации. Порядок заполнения закреплен в Приказе ФНС РФ от 29.10.2014 № ММВ-7-3/558@.

В уточненную декларацию включите:

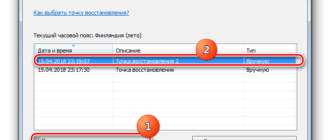

У уточненки на титульнике обязательно заполните поле «Номер корректировки». Впишите цифру «1», если это первая корректировка за период, «2» — если вторая, и так далее. Количество не ограничено.

Также не забывайте про признаки актуальности в разделах 8 и 9. По строке 001 укажитете признак актуальности прежних сведений:

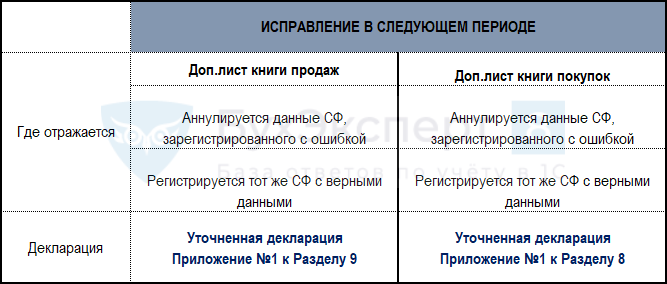

При внесении изменений в книгу покупок или продаж после истечения налогового периода, заполните дополнительные листы из приложения № 1 к разделу 8 или 9 соответственно.

При указании цифры «1» в разделе 8 не нужно заполнять строки 005, 010 — 190 раздела 8, а при указании цифры «1» в разделе 9 — не нужно заполнять строки 005, 010 — 280 раздела 9. (Письмо ФНС России от 21.03.2016 № СД-4-3/4581@). То есть если в строке 001 в разделе 8 или 9 вы поставите цифру «0», то в эти разделы без изменений переносятся сведения из первичной декларации.

Порядок подачи уточненной декларации по НДС

Подавайте уточненку в инспекцию, где стоите на учете. Если первичный отчет был подан в одну ИФНС, а затем вы переехали и встали на учет в новую инспекцию, то уточненку сдайте по новому адресу.

Форма корректировочной декларации должна быть аналогична первичной. Способ подачи уточненки — электронный. Декларации «на бумаге» вместо электронной формы не принимаются.

Срок подачи уточненной декларации по НДС

Крайний срок для сдачи уточненки не предусмотрен. Однако от даты сдачи корректировки зависят пени и штрафы, если уточненка увеличивает сумму НДС. Применят к вам санкции или нет, зависит от срока подачи.

Сдали уточненную декларацию до даты истечения срока предоставления первичного отчета. В таком случае штрафов и пеней не будет.

Сдали уточненку после крайней даты предоставления первичной декларации, но до даты уплаты налога. Ответственности можно избежать, если подать корректировку до того, как налоговики найдут ошибку или назначат выездную проверку.

Сдали корректировку после крайней даты подачи первичного отчета и после крайней даты уплаты налога. Ответственности можно избежать при соблюдении условий (п. 4 ст. 81 НК РФ):

Основные ошибки в декларации по НДС и способы их устранения

Не отразили в книге продаж счет-фактуру с реализации

Обязательно подайте уточненку, так как вы занизили сумму налога к уплате. Забытую фактуру регистрируем на дополнительном листе книги продаж в квартале, когда произошла реализация.

В уточненке заполняем приложение № 1 к разделу 9. В сроке 001 приложения пишем «0» и переносим данные из дополнительного листа книги продаж.

До предоставления декларации доплачиваем НДС и пеню, иначе налоговики выпишут штраф.

Занижение НДС из-за технической ошибки в счете-фактуре

Просим у продавца выписать исправленный счет-фактуру. В дополнительном листе аннулируем неверную фактуру и регистрируем новую. Сумму по аннулированному счету-фактуре пишем со знаком «минус», а по исправленному — со знаком «плюс».

Признак актуальности в разделе 8 и 9 — «1», а в приложении № 1 к разделу 9 — «0».

Дублирование счета-фактуры в книге продаж

В дополнительном листе записываем «задвоенный» счет-фактуру со знаком «минус», то есть аннулируем его. В разделе 8 и 9 указываем признак актуальности «1», а в приложении № 1 к разделу 9 — «0».

Ошибочно записали несуществующий счет-фактуру в книгу покупок

Аннулируем лишний счет-фактуру путем записи в дополнительном листе со знаком «минус». В разделе 8 и 9 указываем признак актуальности «1», а в приложении № 1 к разделу 8 — «0».

Для налогового учета рекомендуем вам облачный сервис Контур. Бухгалтерия. Ведите книги покупок и продаж, заполняйте, проверяйте и сдавайте первичные и корректировочные декларации по НДС и другим налогам. Всем новичкам дарим бесплатный пробный период на 14 дней.

Порядок исправления технических ошибок по НДС

«Технические» ошибки – это ошибки, которые допущенные не в счете-фактуре, а при его регистрации в книге покупок или продаж.

Технические ошибки допускаются именно при вводе информации в базу, так называемый «человеческий фактор» — пробелы, отсутствие КПП у юридических лиц, присутствие КПП для ИП и др. проблемы.

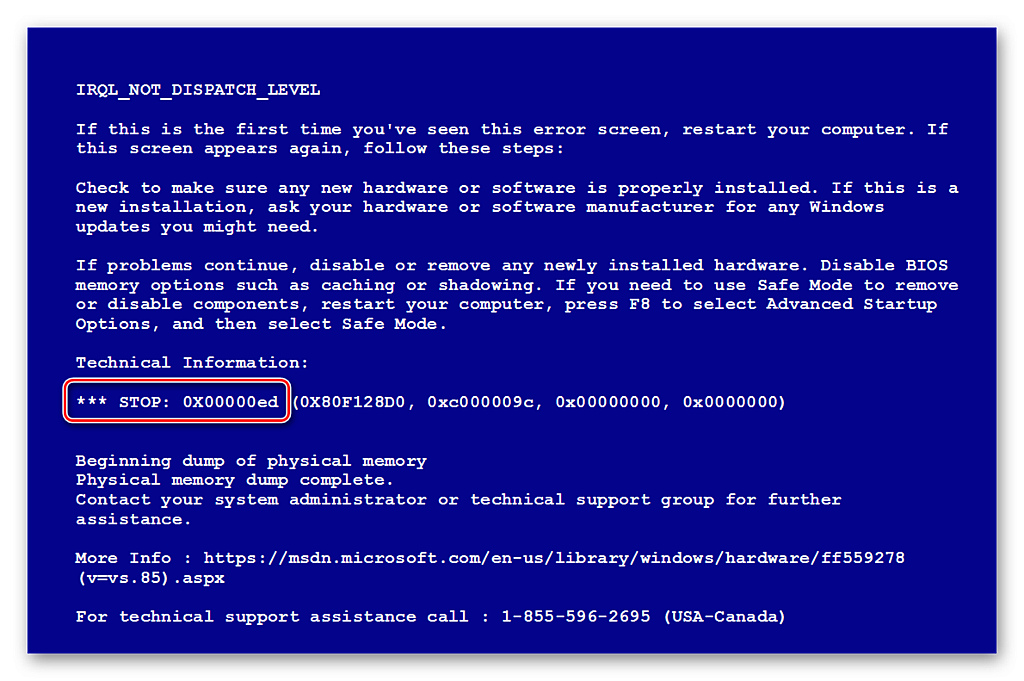

Исправление таких ошибок осуществляется в зависимости от того, как они были обнаружены:

Главные ошибки при вводе счета-фактуры в информационную базу:

Алгоритм исправления технических ошибок

Вносятся изменения в книгу покупок или продаж. Если декларация за отчетный период сдана, то все изменения осуществляются через дополнительные листы:

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Для того, чтобы правильно исправить ошибку по НДС, необходимо понять.Из данной публикации вы узнаете об алгоритме исправления суммовых ошибок.Узнайте, что является ошибкой в бухгалтерском учете и как правильно.В этой публикации дается схема исправлений ошибок в программе 1С.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Большое спасибо за семинар. Знания о структуре законодательства и законодательных актов очень полезные, материал дан систематизированно, легко для восприятия

https://kontur. ru/articles/2629

https://www. b-kontur. ru/enquiry/918-deklaraciya-po-nds-v-2021

https://buhexpert8.ru/1s-buhgalteriya/ispravleniya-utochneniya-1s-buhgalteriya/oshibki/poryadok-ispravleniya-tehnicheskih-oshibok-po-nds. html