Вы отправили декларацию электронным файлом, а через пару дней в личном кабинете появилось сообщение с непонятным кодом. Разберем, что означают коды часто встречающихся ошибок и о чем они говорят.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Код 0000000002 «Декларация (расчет) содержит ошибки не принята к обработке»

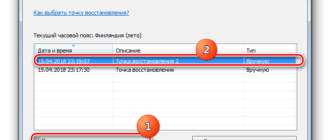

Порядок работы налогового инспектора при приеме декларации в электронном формате расписан в специальном Административном регламенте (приказ Минфина от 02.07.2012 № 99н). Получив файл, инспектор проверяет, есть ли основания для отказа в принятии декларации, указаны ли ФИО. Если что-то не в порядке, он отправляет уведомление об отказе или сообщение об обнаруженной ошибке (п.214 регламента).

Каждой ошибке соответствует свой код. Все они собраны в Классификаторе ошибок форматно-логического контроля (КОФО). Скачать его можно с сайта ФНС или АО «ГНИВЦ».

Код 0000000002 говорит о том, что 3-НДФЛ вообще не принята к обработке. Это общий код. Если вы получили такое сообщение, скорее всего, в нем содержится уточняющая информация с другими кодами, что не так с вашей декларацией. Например, файл имеет не то расширение и система не может его прочитать.

Важно! Согласно п.28 упомянутого регламента, основаниями для отказа в приеме декларации являются среди прочих:

— представление отчета не в тот налоговый орган;

— представление декларации не в установленном формате.

Многие пользователи столкнулись с этой ошибкой при отправке декларации через ЛК в начале 2018 г. Это было связано с тем, что до 19.02.2018 налоговые должны были принимать 3-НДФЛ как по старой, так и по новой форме. Однако на практике система часто давала сбой из-за несоответствующего формата.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Код 0000000001 «Декларация (расчет) содержит ошибки и требует уточнения»

Если в процессе проверки 3-НДФЛ инспектор обнаружил в ней несоответствия или ошибки, он пришлет уведомление об уточнении с таким кодом. В пояснении к нему должно быть указано, что именно заполнено неправильно или вызвало вопросы у налоговой.

Если допущена ошибка в расчетах или указаны неполные сведения, что привело к занижению суммы НДФЛ к уплате, налогоплательщик обязан сдать уточненную декларацию (абз.1 п.1 ст.81 НК). Стандартный срок для внесения исправлений — 5 дней (п.3 ст.88 НК). Когда выявленные ошибки не влияют на сумму налога (например, неверно указан какой-то код), налоговая все равно попросит сделать корректировку.

Совет!

При получении уведомления попробуйте связаться с вашим проверяющим инспектором, чтобы прояснить ситуацию и спросить, как лучше исправить допущенные ошибки.

Код 0100600003 «Неправильное указание сведений о подписанте: ФИО, ИНН»

Такая ошибка больше характерна для деклараций и отчетов, которые сдают юр. лица, когда происходит путаница с правом первой подписи на документах. Если такое уведомление пришло после отправки электронного файла с 3-НДФЛ, скорее всего, допущена орфографическая ошибка в имени, фамилии или отчестве.

Проверьте, правильно ли вы их указали. На всякий случай посмотрите, соответствует ли написание ФИО и ИНН в файле декларации вашим персональным данным в Личном кабинете.

Важно! В соответствии с п.194 регламента, если физ. лицо вообще не указало в декларации свои личные данные (ФИО), это может служить основанием для отказа в приеме документа.

Совет! Попробуйте заполнить 3-НДФЛ в режиме онлайн. В этом случае личные данные заполняются автоматически и риск ошибки минимален.

Код ошибки 2738 при установке «Декларация 2017»

Все ранее рассмотренные ошибки появляются уже после того, как файл с декларацией отправлен. Но иногда сложности возникают уже на этапе установки программы для заполнения отчета.

Внутренняя ошибка 2738 связана с доступом к скрипту VBScript и работой установщика. Возможные причины:

Содержание

Юридические лица и индивидуальные предприниматели, которые выбрали общую систему налогообложения для своей работы обязаны ежеквартально сдавать декларацию по НДС. Данный отчет считается одним из сложных, поскольку требует четкости и точности в сверке. Так же отчитываться по НДС обязаны предприятия, которые импортируют товар с других стран, таким образом плательщики бывают внешние и внутренние. Внутренние внутри страны, а внешние вне ее.

Декларация по НДС, что подразумевает, основные требования

Согласно налогового законодательства на территории Российской Федерации приняты ставки НДС в размере 18%, в основной массе,10% для детских товаров и медицинских и 0% для экспорта.

Все налогоплательщики НДС уплачивают налог по результатам каждого квартала, но при этом либо ежеквартально либо ежемесячно обязаны платить авансовые платежи. Крайний срок оплаты по декларации, это 25 число месяца, следующего за месяцем после окончания квартала.

Как и в любом отчете, так и декларация не является исключением, возможно допущение каких-либо ошибок.

Как узнать об ошибках в декларации

Основным требованием налоговой инспекции является подключение всех юридических лиц и предпринимателей к электронным каналам связи. Посредством их приходят всякого рода сообщения от налоговой инспекции, а также при обнаружении каких-либо ошибок в отчетах могут присылать требования с целью предоставления пояснений, а также требований для оплаты пеней и штрафов.

Важно! Отправляя декларацию вы можете и не подозревать о наличии в ней ошибки или неточности, поскольку это может быть не только ваша вина.

Такое возможно, когда контрагент, с которым вы сотрудничали и выдали счет-фактуру не отразил ее в своей книге продаж. Из-за этого вам придется давать пояснения контролирующему органу и доказывать законность сделки, иначе вам могут не засчитать данный вычет по НДС. Зададимся вопросом, как можно узнать, что клиент не принял к учету вашу счет-фактуру? Налоговая инспекция не дремлет и пришлет требования о пояснении с указанным кодом ошибки. Таких кодов всего четыре.

Коды ошибок в декларации по НДС

| Код 1 | Код 2 | Код 3 | Код 4 |

| Запись об операции по счету-фактуре отсутствует у контрагента либо контрагент вообще не предоставил за этот период отчет или подал его как нулевой | Книга покупок не соответствует книге продаж по данным | Данные из раздела по выставленным счетам – фактурам не совпадают с разделом по полученным | Ошибка в какой – либо графе, неточности в данных предприятия |

Код 000000001: вычеты есть, а начисление отсутствует

Первая ошибка говорит о том, что налоговая обнаружила несовпадения с книгой покупок покупателя и книгой продаж поставщика.

Причиной этого могут быть:

Важно! Как правило, данная ошибка возникает, если вы попали в сети фирм-однодневок, которые не предоставляют отчетность или сдают ее нулевой, после чего исчезают.

Код 000000002: в чем ошибка

Здесь речь идет о том, что обнаружились расхождения в отчете самой компании, данные повторяются в книге продаж и в книге покупок. На практике бывает ситуация, когда налог сначала начисляется потом принимается к вычету.

Ошибка номер 2 может возникнуть, когда в декларации есть вычет, но налог на него не начислен. Если ООО «Отрада» получит требование от ИФНС, то :

В случае если авансовый НДС и начислит и примет к вычету, но допустит ошибки в книге продаж и покупок, то тоже получит код ошибки 2.

Действия налогоплательщика при получении требования с ошибкой

| Действие 1 | Действие 2 | Действие 3 |

| 1.Отправить в налоговую подтверждение о получении требования | Перепроверить все данные в декларации, а именно регистрационные данные, затем книгу покупок и продаж, все счета – фактуры, их номера и даты | 1.Предоставить корректирующую декларацию с верными данными, если она привела к занижению налога |

Сроки по исправлению допущенных ошибок в декларации

1.Если вам пришло требование, его необходимо подтвердить и в течении шести дней отправить

3.Десять дней дает налоговая на подготовку документов

Срок отсчитывается с фактического дня вручения, то есть тогда, когда вы отправили электронное подтверждения получения.

В различных ситуациях приходится действовать по разному. Для того, чтобы разобраться в необходимости предоставления уточненной декларации, необходимо самостоятельно провести анализ показателей строки 040 и 050, если вы обнаружите, что первичный отчет привел к занижению суммы налога, то необходимо в обязательном порядке подать корректировку. В случае же, если ошибка не повлияла на сумму налога, предоставьте пояснения или же если ошибку обнаружить самостоятельно не удалось.

Ответственность за несвоевременную подачу декларации

Для того, что бы налоговая инспекция не начислила штраф по просрочке оплаты налога НДС и предоставлении декларации, необходимо соблюдать принятые НК РФ сроки по уплате налога НДС. Но если так произошло и налог не перечислен в срок, тогда придется заплатить штраф в размере 20% от суммы налога.

В случае обнаружения обстоятельств, при которых отчет и оплата не перечислены целенаправленно, компанию могут оштрафовать на 40%

А также могут быть приостановлены операции по расчетному счету, невозможно будет заплатить ничего кроме налогов.

Ответы на распространенные вопросы

1.Вопрос №1:

Какие ошибки можно допустить в декларации по НДС?

Ответ:

2.Вопрос №2:

Каким образом можно исправить ошибки в декларации?

Выявив ошибку, необходимо определиться — привела ли она к занижению налога или нет. Если да — то в любом случае подаете уточнённую. Если нет — то просто пояснения, по какой причине произошла.

https://nalogbox. ru/nalogovye-vychety/3-ndfl/chto-oznachayut-kody-oshibok-pri-otpravke-3-ndfl-0000000002-0000000001-0100600003/

https://online-buhuchet. ru/kod-oshibki-0000000001-i-0000000002-v-deklaracii-po-nds/